Anthony Java距离他的30岁生日仅几个月,但他已经累计了七个投资物业。

四年前,他买了第一个家不到400,000美元。现在,他在悉尼,布里斯班和墨尔本的投资组合价值超过250万美元,并设定为利用有点知名的税费来销售他的第一个物业资本获得免税。

作为悉尼的推销员工作,他开始他的投资组合时赚取约80,000美元。

每年都在“花哨的食物和珠宝”上花钱,他的会计师缺乏资产令人震惊 - 26岁的Jeremy Iannuzzelli,他自己拥有八个物业。

“那一年我买了第一个家,”他说。“我在繁荣之前买了 - [财产有]的价值相当一倍。”

利用购买计划的好处,他在悉尼西部的格伦菲尔德买了393,000美元,并收到了15,000美元的首次归属业主授予,印花税豁免约为13,000美元。

在酒店生活12个月后,他在西郊和他的父母搬回了家,让他租用并在声称负债福利的同时支付它。在接下来的几年里,他在最初的家中使用了储蓄和公平的组合来购买投资物业。房屋现在价值约680,000美元。

“我在西方长大了与移民父母,他们不在一个情况下,他们可以给我钱[买一个家] ......他们投入了我的教育,”他说。

“年轻人[经常]抱怨悉尼价格无法实现,但他们在欧洲过去五年 - 如果你做出那个选择,那么你对你有利,但不可能买房子。”

刚刚达到六公益的收入,他现在正在考虑南澳大利亚斯柯蒂斯海滩的另一个投资物业。

他还考虑销售格伦菲尔德财产,并在一些税收筹划方面,应该能够避免在房地产繁荣期间提出的300,000美元获得资本增长税。

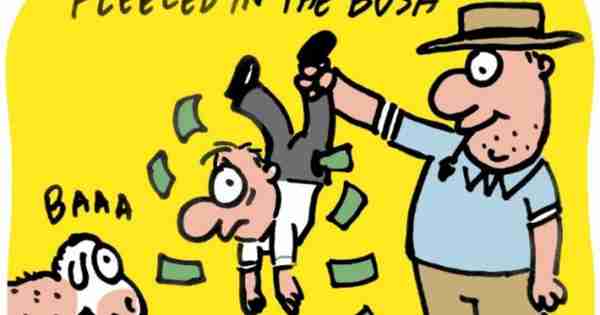

Iannuzzelli先生称之为“六年规则”的战略,有效允许首次购房者成为租金,索赔负债效益,同时收到租户的收入,并在不招致CGT账单的情况下出售利润。

税法允许所有者在他们停止生活之前租用他们的房屋长达六年,并且仍然将其视为主要的居住地来卖 - 只要他们不在同时购买另一个物业作为家庭。

使用这种豁免是“非常常见的”,许多Iannuzzelli先生的30个想要投资的客户,但不想失去他们的第一个购房者的福利,或者会努力承担偿还。

“这对那些不想永远存在的人来说是一种策略,而是用它来进入市场,”他说。“他们买房子,生活在其中六到12个月,然后搬回妈妈和爸爸积极偿还债务,”他说。其他人可能会选择在经济实惠的地方租用,例如股东。

但他表示,在年轻的买家中,这一战略甚至往往没有深入了解税收制度。

对于那些不愿意在周期结束时出售的人,但仍希望保持税收优惠:“搬回来,住在其中一年,整个周期再次开始,”他说。

他的一位客户已经回到了“20年”的房产上,让他在免费的税收中以900,000美元的税收。

然而,屋主需要建立他们在家中生活在家,并有意住在那里,物业税专家首席顾问Shukri Barbara说。

他说,这包括在家中注册选举滚动,连接服务,在家中至少花费12个月。

但他警告说,虽然计划似乎简单,但计划实现豁免,“生活不会发生这种情况”,它是一个定期使用该规则的“小少数民族”。

ATO发言人证实了自1985年以来税法允许的策略,只要另一种住宅没有被视为主要居住。

“在缺乏六年期间,该物业可作为租赁物业,该人可能会继续有资格获得CGT豁免。发言人说,它可能是负面的措辞。

他们没有收集有关使用豁免的数据,但是,他说,在财产的可能性上进行数据匹配,并专注于“明确的情况,即该人在整个所有权中居住在财产中“。

澳大利亚主席本金斯利的物业投资专业人士表示,他的客户并不常用,通常对那些搬家工作或其他搬迁目的的人来说是豁免。

您需要了解税务规则的内容

- 当您购买时,您需要在家中住在家中,建议大约12个月

- 搬出后,您可以使用家庭作为租赁属性长达六年

- 您通常无法将任何其他住宅视为六年的主要住所

- 该物业可以是负面的

- 不必是持续的六年租房